由《中国橡胶》杂志社发布的“中国轮胎企业排名”,今年是第9年。排名本着公正、公平、企业自愿的原则,得到了广大轮胎企业的大力支持,每年参与排名的内外资轮胎企业始终在50~60家之间,在行业内已经形成较大的影响力和品牌知名度。“中国轮胎企业排名”的初衷是为了让行业人士更清楚地了解中国轮胎工业的现状,使中国的轮胎市场更加清晰透明。为此,不论轮胎企业规模大小,只要企业自愿,均可参与“中国轮胎企业排名”活动。2023年我国轮胎行业抓住疫情后难得的增长机遇,实现了国内国际“双循环”的良好互促共进,在疫情消退之后的第一年实现了蓬勃发展,景气度爆棚、销量大增、行业利润创最好水平。现将2024年度中国轮胎企业排名数据统计情况和排行榜变化进行深入解读和分析。

一、总体印象——景气度大幅上升

1.营业收入高速增长

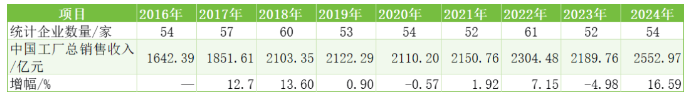

“2024年度中国境内轮胎企业排行榜”登榜企业有54家,国内合计实现收入2552亿元,同比(下同)增长16.59%。加上海外工厂销售收入(606.02亿元)的“2024年度中国轮胎企业排行榜”企业,合计创造了3159亿元的总营收。2016~2024年度中国境内轮胎排名企业销售收入变化情况见表1。

表1 2016~2024年度中国境内轮胎排名企业销售收入变化情况

2.产销量——大幅增长

国家统计局数据显示,2023年我国子午线轮胎产量7.53亿条,增长16.1%。中国橡胶工业协会统计数据显示,2023年全国汽车轮胎总产量7.86亿条,增长17.8%;子午线轮胎产量7.51亿条,增长18.3%。其中,半钢胎产量 6.06亿条,增长18.6%;全钢胎产量1.45亿条,增长16.9%。上榜的54家企业总产量7.41亿条,占中橡协上述统计总产量数据的94.27%。其中,子午线轮胎产量7.15亿条,占中橡协统计数据的95.20%,充分证明了榜单的含金量和样本的代表性。2016~2024年度中国轮胎排名企业产量情况见表2。

表2 2016~2024年度中国轮胎排名企业产量情况

参与排名的轮胎企业中,有11家A股上市企业,销量增幅均超过了两位数,其中增速最快的通用股份、浦林成山两家企业,增幅分别达38.9%、35.10%。还有5家企业增幅在20%以上,分别为森麒麟、青岛双星、赛轮轮胎、玲珑轮胎、贵州轮胎。11家上市轮胎企业轮胎销量情况见表3。

表3 11家上市轮胎企业轮胎销量情况

3.经济效益——创造历史纪录

11家A股上市轮胎企业中,从净利润金额看,超过30亿元的企业1家(赛轮集团),净利润10亿元到30亿元的有4家,2亿元到10亿元的有3家。企业净利润增幅看,年均增长1倍以上的有2家(赛轮、浦林成山),高达3倍以上的有3家(风神、玲珑、通用股份),通用股份甚至高达11倍。另外3家上市企业——双星、双钱和佳通扭亏为盈或减亏,均少于2亿元,不再列示。8家A股轮胎上市公司2023年净利润情况见表4。

表4 8家A股轮胎上市公司2023年净利润情况

4.横向对比——全球市场份额转向中国轮胎

近年来,中国轮胎企业依靠优异的成本控制能力、卓越的研发能力、精益制造和智能制造,在国际市场的品牌形象逐步扭转,得到广大车企、终端消费者的认可,中国轮胎企业在全球市占率正在逐步提升。根据美国《轮胎商业》“2024年度全球轮胎 75 强排行榜”,中策橡胶连续13年位列10强,赛轮集团首次跻身10强。第一梯队世界前三大轮胎制造厂商(米其林、普利司通、固特异)的市场份额已经从2003年的 56%下降至2024年的39.2%,前75强中的中国企业数量则从2006 年的11家增长至2024年的38家,对应市场份额从5.0%扩张至18.6%。从个体企业表现来看,中策橡胶连续13年位列10强,赛轮集团首次跻身前十。总之,全球市场份额正在向中国轮胎企业转移。

二、排名数据分析

1.头部企业格局演变——从“三足鼎立”到“四强争霸”

2024年度排名发生巨变,前3强的霸榜格局被打乱,从“三足鼎立”演变成“四强争霸”,中策橡胶、双星集团、赛轮集团和玲珑轮胎成为“200亿俱乐部”成员。2024年度中国轮胎企业排行榜“龙头企业”情况见表5。

表5 2024年度中国轮胎企业排行榜“龙头企业”情况

从表5可以看出,中策橡胶以343亿元的营收,稳坐“状元”宝座,实力是独一档的存在,睥睨天下、一骑绝尘,至今领跑中国轮胎行业14年。双星集团凭借对锦湖轮胎资产重组,以黑马姿态凭借266亿元的营收,从2023年度的第9位,一举登上“榜眼”位置。在第二名维持了一年的赛轮集团,虽然2023年营业收入增加40亿元增长至255亿元,憾居第3位。玲珑轮胎营收实现31亿元的大突破,首次跃上“200亿”台阶,无奈退居第4位。

2.颈部企业(5-10名)——鸿沟加大难以逾越

前10强企业的入围门槛,在2022年度为63.80亿元,2023年度为62.92亿元,2024年度为76.43亿元,净增加13亿元,中国轮胎行业的竞争实力在逐年提升。颈部企业领头羊、排名第5位的三角轮胎,尽管销售收入冲上了百亿,但与头部企业玲珑轮胎之间营收鸿沟,从相差70亿元进一步拉大到100亿元,形成了明显的断层。2024年度中国轮胎企业排行榜前10强情况见表6。

表6 2024年度中国轮胎企业排行榜前10强情况

其他颈部企业中,除双钱集团营收基本持平、退后两位外,另外5家企业营收增幅均在13%以上,浦林成山依然排名第7位,略微反超贵州轮胎,森麒麟、昊华营收增幅分别为24%、28%,为10强企业增幅前两位,各自递进一位,分列第9位和第10位。

3.腰部企业(11-20强)——觊觎百亿蓄力爆发

排名11-20位的10家企业,被称为腰部企业。2024年度中国轮胎企业排行榜前11-20强企业情况见表7。

表7 2024年度中国轮胎企业排行榜前11-20强情况

从表7可以看出,腰部企业的入围门槛接近50亿元,营收区间在50亿—70亿元。如果说10强的增速平均是15%的话,那么体量更小、被认为具有很强爆发力特质的腰部企业,如果增速为20%以下,则排位不保。比如17-19名的3家企业,均比上年排名有所下滑。增速最高的朝阳浪马,以48%的增速排名上升8位,来到目前的15名,该公司2022年度仅排在第28名,实现了“三级跳”。2023年3月,收购了凯旋橡胶的正道轮胎,以37%的营收增速、16亿元的营收增加额,排名上升5位,来到第14位,其中就有依靠完美的收购大手笔从而完成逆袭的成分。腰部企业中,只有金宇、浪马、通用3家企业拥有海外工厂,营收分别增加了14亿元、19亿元、9亿元。另外,华盛、昌丰、万达宝通,也都有10亿元以上的营收增加。

三、蓝图变为现实——海外轮胎项目“爆发年”

2023年是习近平主席提出“一带一路”倡议10周年。10年来,海外基地已成为橡胶轮胎行业产品出口的重要来源和经济效益的主要支柱。我国海外工厂销售收入情况见表8。

表8 我国海外工厂销售收入情况

2023年,中国橡胶轮胎企业出海提速,成为中国轮胎企业海外建厂的“爆发年”,成为轮胎自主品牌“亮剑”世界舞台的重要里程碑。2023年轮胎企业海外工厂拟投资项目见表9,2023~2024年海外工厂产能扩建项目见表10。

表9 2023年海外工厂拟投资项目

表10 2023~2024年海外工厂产能扩建项目

四、未来发展前瞻——国内轮胎项目扩量提质

1.TBR:市场盛况难再现,“不下牌桌”勉力坚持

由于国内基建工程恢复缓慢,房地产行业景气度下降,车辆运输频次及运量有限,全钢胎市场运行相对平淡,另外,终端需求未有明显提升,增长动力后劲不足,国内替换需求仍受影响。总体来看,全钢胎市场需求由盛转衰,行业竞争日趋激烈,洗牌阶段现状惨烈,仍有企业认为“不下牌桌,就有赢的机会”,在勉力坚持,也有企业逆势扩产,新建项目时有上马。2024年度中国商用车轮胎企业10强见表11。

表11 2024年度中国商用车轮胎企业10强

2.PCR:烈火烹油,投资井喷

近几年,尤其是2023年下半年以来,PCR成为投资新风口,各种利好消息不断涌来,投资项目如井喷一般出现,新能源轮胎、自密封轮胎、静音棉轮胎成为主导产品。2024年度中国乘用车轮胎企业10强见表12。

表12 2024年度中国乘用车轮胎企业10强

3. OTR:一路生花,也忌一哄而上

在卡客车轮胎成为市场竞争“红海”、销售日趋惨烈的形势下,轮胎行业对OTR轮胎市场需求普遍看好,视为下一个“蓝海”市场。同时,应该看到,OTR被狂热追捧,赛道已显拥挤,一路生花的同时,也忌一哄而上。2024年度中国工程胎企业10强对比见表13。

表13 2024年度中国工程胎企业10强对比

五、结论和建议

1.2023年的营收增长激发了行业投资热情,良好的经济效益积累了底气,提升内需、促进汽车消费和以旧换新、推动大规模设备更新等经济政策,山东省不再按“两高”管理轮胎项目,政策“组合拳”助推行业蓬勃发展,中国轮胎的全球影响力与日俱升、景气度爆棚,实现高质量发展。2.“200亿元俱乐部”的4家龙头企业地位,一时无可撼动。攻守易势、排位动荡,将主要发生在营收区间50亿-100亿元的16家颈部和腰部企业里。预测下一年度排名将有2-3家百亿企业新面孔。3.海外基地主导企业发展的作用日益凸显,内卷之下另辟蹊径,中国橡胶轮胎企业出海提速。4.展望未来发展,国内轮胎项目扩量提质,投资有烈火烹油、鲜花着锦之盛,谨记理性投资、清醒入场,切忌盲目上马,加剧内卷。