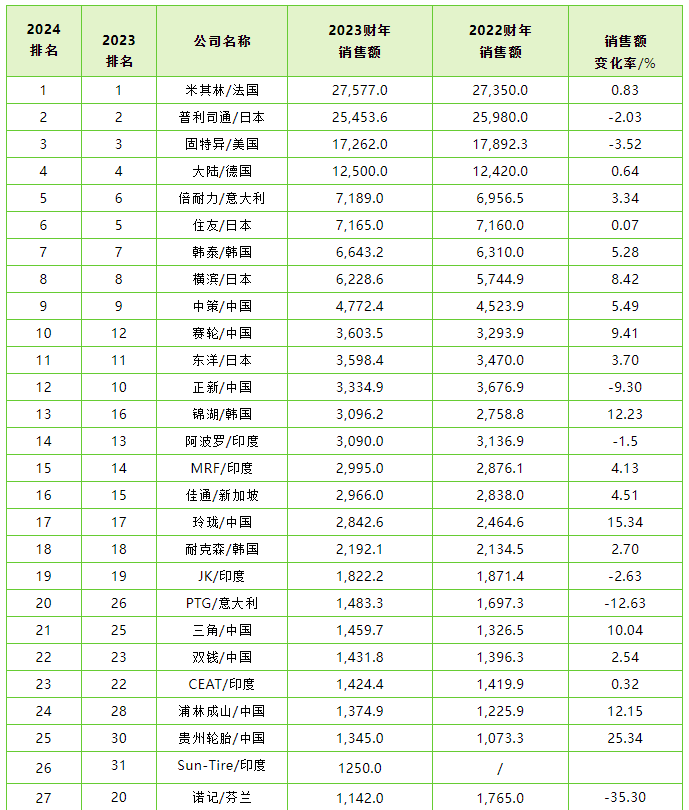

8月23日,美国Tyre Business公布2024年度世界轮胎75强排行榜,依据各家轮胎公司2023年的轮胎销售额。

米其林集团、普利司通公司、固特异和大陆集团仍然是世界上四大轮胎制造商。同时,中国轮胎企业前进步伐明显。今年,23家轮胎制造商在《全球轮胎75强报告》排名中上升,其中17家来自中国。

世界75家轮胎公司销售额在2023年达到1805亿美元,而2020年为1459.5亿美元,2021年为1752.85亿美元,2022年1744.5亿美元。从中看出,世界轮胎工业已经从新冠疫情中恢复过来。

前5家巨头分析

根据2023财年的轮胎销售收入,米其林集团连续第五年保持全球最大轮胎制造商的地位。公司2023年创造了275.8亿美元的收入,领先于其他所有轮胎制造商。

普利司通的销售额为255亿美元,比米其林低21亿美元,继续排名第二。

固特异再次排名第三,尽管报告称轮胎相关销售额下降了6亿美元,为172.6亿美元。作为固特异远期计划的一部分,公司剥离了某些资产,销售额可能会继续下降。首先,在将其非公路轮胎业务出售给横滨橡胶有限公司有限公司的交易结束后,销售将受到高达6.75亿美元的影响。

一旦固特异剥离了与邓禄普品牌相关的北美和欧洲权利,其销售额可能会受到打击。固特异在2023年初披露了这一计划,但此后一直对此保持沉默。住友橡胶工业有限公司在全球几乎所有其他地区都拥有Dunlop品牌权。

总部位于德国汉诺威的大陆集团在排名中稳居第四,去年销售额为125亿美元,较上年略有增长。轮胎销售在大陆集团总收入中所占比例不到三分之一,而排名前十的其他公司则占85%或更多。

倍耐力攀升至第五位。尽管倍耐力此次超越住友橡胶公司,位居第五,但两家公司的销售收入几乎持平,分别为71.89亿美元和71.65亿美元。这种波动主要归因于美元、日元和欧元之间的汇率变化,这有利于倍耐力。

去年,全球最大的轮胎制造商出现了适度的损益,这取决于他们在哪些轮胎细分市场和哪些国家开展业务。例如,在美洲,卡车和公共汽车轮胎的历史性需求暴跌,去年出现了两位数的下降。

2024年度75强轮胎制造商排名,轮胎业务着眼于轮胎制造商销售其制造的轮胎所产生的收入,以实现更公平的比较。不包括第三方材料销售(如钢丝绳或合成橡胶)以及轮胎制造商公司拥有的零售或商业轮胎销售网络产生的任何非轮胎相关收入和非轮胎收入。

例如,普利司通、米其林、固特异和大陆集团报告称,他们各自的汽车和卡车服务网络带来了数亿甚至数十亿美元的收入。

由于对各自业务部门进行了更详细的核算,轮胎巨头们2023年和2022年轮胎制造相关收入占总销售额的比例较前几年有所下降。

米其林公司高管在最近的市场日演讲中表示,米其林几年前几乎只专注于轮胎,预计到2030年,其年收入的20%将来自非轮胎制造相关活动。2023财年,米其林306亿美元的年销售额中约有5%(约15亿美元)来自芬纳业务下的聚合物复合材料解决方案(主要是皮带和工程橡胶产品)的销售,11%来自互联解决方案、零售和批发分销活动及其生活方式业务部门。

米其林表示,未来几年,其非轮胎业务的增长将得到“增值”并购活动的支持。

中国企业表现抢眼

在排名前75位的轮胎制造商中,近一半位于中国,其中17家在今年的榜单上排名有所上升。以下是这些公司的表现:

赛轮集团有限公司去年轮胎销售额36亿美元,首次跻身前十。自2020年成为全球第17大轮胎制造商以来,该公司的销售额持续增长,增幅超过3亿美元。

尽管东洋实现了两位数的增长,赛轮还是超越了东洋轮胎和正新橡胶,这也是正新的销售额连续第二年下降。

赛轮在过去几年一直积极开拓北美市场。该公司一直在努力将自己打造成一家可靠、低成本、高利润的轮胎制造商。

三角集团在轮胎销售额增长超过1亿美元后,排名上升四位,至第21位。紧随其后的是位于上海的双钱控股,该公司从第22位升至第21位。

浦林成山2023年的销售额为13.8亿美元,上升四位至第24位。与前一年相比,这一数字增加了近1.5亿美元,这在很大程度上要归功于其在北美市场的积极拓展。

在美国商务部驳回了泰国轮胎制造商的倾销指控后,该公司与美国客户的关系相对稳固。浦林成山在美国和加拿大销售的大部分产品都来自其2020年初开始生产的泰国工厂。

排名第25位的是贵州轮胎公司,该公司以13.5亿美元的销售额跃升五位,比上年增加了3亿美元。

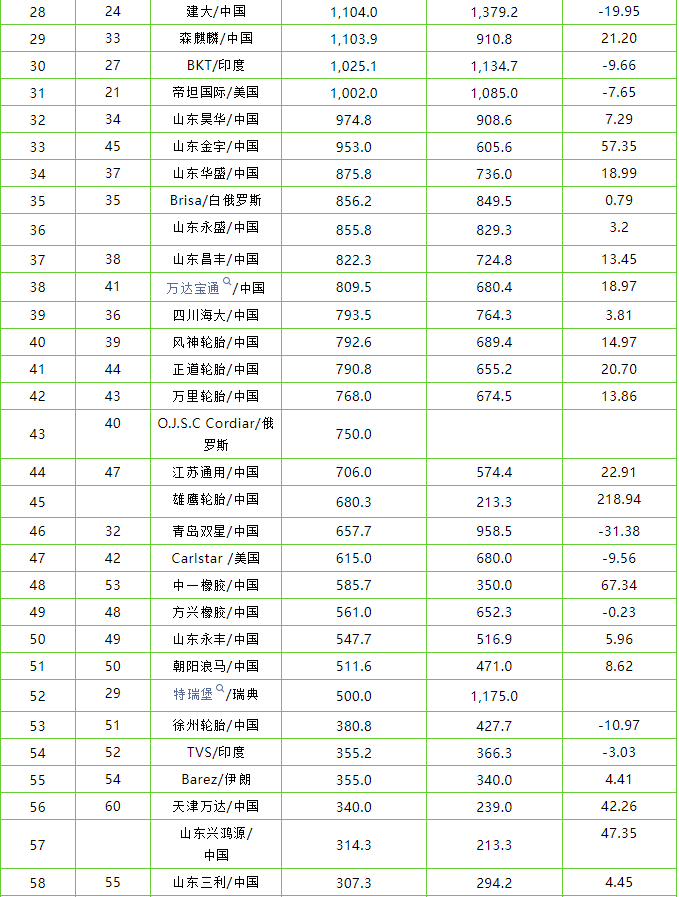

山东金宇轮胎今年实现了最大的排名飞跃,跃升12位。这家总部位于山东广饶的轮胎制造商从第45位上升到第33位,这得益于轮胎销售额增加了3亿美元,总收入达到9.53亿美元。

同样值得注意的是,中国天津万达轮胎集团以3.4亿美元的轮胎销售额从第60位跃升至第56位,年增长超过2亿美元。

最新进入排行榜的企业

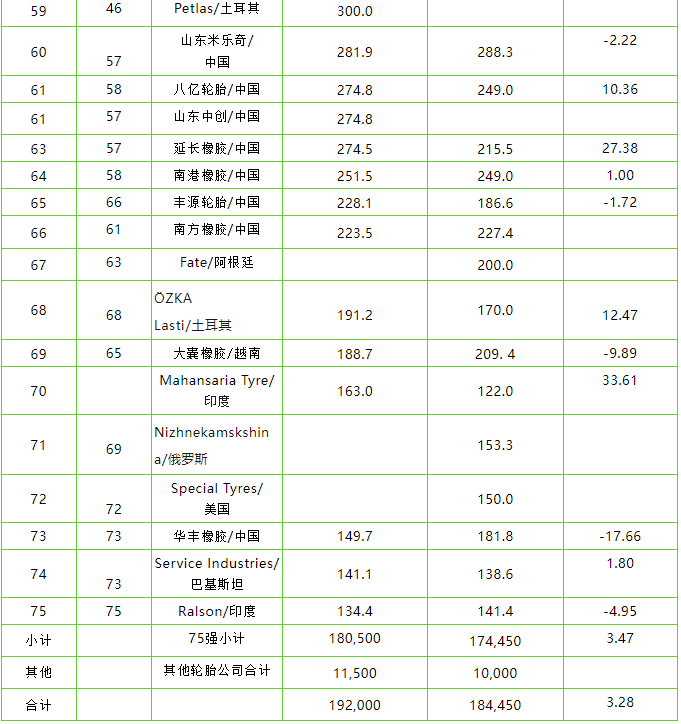

中国企业山东永盛橡胶、雄鹰轮胎和山东星宏源轮胎有限公司今年首次上榜。另外,第四家新公司是印度的Mahansaria Tyres公司,该公司首次亮相时排名第70,销售额为1.63亿美元。

以2023年8.56亿美元的轮胎收入为基础,主要销售Doupro品牌TBR轮胎的山东永盛排名第36位。山东雄鹰轮胎集团排名第45位,山东临沂山东兴鸿源轮胎有限公司位居第57位。

世界轮胎75强排行榜包括33家中国轮胎制造商;印度有9家;日本、台湾和美国各4家;韩国和土耳其各有3家;意大利、俄罗斯和越南各两个;阿根廷、芬兰、法国、德国、伊朗、巴基斯坦、新加坡和瑞典各一家。

值得注意的变化

锦湖轮胎跃升三位,排名第13位,轮胎销售额首次超过30亿美元。阿波罗轮胎、MRF和JK轮胎,分别跌至第14、15和16位。

意大利Prometeon Tyre Group S.r.l.从第26位升至第20位,尽管其轮胎销售额比前一年减少了2亿美元。

在印度轮胎制造商Sun Tire&Wheel Systems提供了更完整的信息后,其排名上升至第26位,其12.5亿美元的轮胎销售额高于此前的估计。

销售额下降的公司

此次销售额下降的公司共有16家。其中变化较大的公司包括:

诺记2023年的轮胎销售额为11亿美元,下降了7位,因为它决定退出俄罗斯,损失了5亿美元或更多的收入。随着该公司在罗马尼亚的新轮胎工厂进入下一阶段的增产,该公司明年应该会反弹。

帝坦国际的排名大幅下降,下降了10位,排名第31位。这是因为在之前的排名中,轮胎销量被高估了。帝坦大约一半的收入来自车轮和重型车辆底盘组件。

双星轮胎的排名下降了14位,销售额下滑了3亿美元,下降幅度高达31%,成为中国企业中下滑最大的公司。

中国台湾的建大和华丰,销售额也出现较大回落,分别下滑20%和18%。

帝坦预计将在明年反弹,因为它巩固了2024年初收购的嘉士达集团业务。该业务每年产生超过6亿美元的收入,尽管与帝坦一样,它的一部分销售额来自车轮。

财务可比性

根据公布业绩的30家领先轮胎制造商的财务业绩,2023财年,全行业轮胎公司的税前利润率为10.8%,相对健康。

在个案分析的基础上,有四家公司的营业利润率超过20%,分别是倍耐力、伊朗Barez, 印尼P.T.Gajah Tunggal和印度BKT。

数据显示,轮胎前30强多年来首次没有公司在运营或净利润方面出现亏损。这些公司报告的全行业平均净收益率为4.9%。

总体而言,本报告跟踪的公司在2023年将4.9%的销售额用于研发活动,尽管这一数字在一定程度上受到德国大陆集团研发支出的影响,大陆集团研发费包括了汽车零部件和汽车系统的研发支出。如果不计算大陆集团的研发费,大多数公司的研发平均支出在总销售额的2%-3%。

2023年,全行业员工的平均销售额为232,570美元,比2022财年的全行业平均水平增长了4%。

在这一基准数据中,东洋轮胎人均销售额为378,624美元,领先于诺记轮胎人均337,986美元和JK 轮胎的人均320,179美元。

预见未来变化

由于横滨橡胶最近收购固特异非公路轮胎业务,其排名还有望上升。

此外,从2024年全球轮胎排名开始,前75强有望增加新成员,最明显的是俄罗斯轮胎公司将增加新成员入驻75强,这与普利司通、德国大陆集团和诺记在俄乌战争后退出有关。

由于俄罗斯能源巨头鞑靼创建了一家新公司Ikon Tyres 公司,负责运营其从诺记手中收购的位于俄罗斯Vzevolozhsk轮胎厂。

Ikon于2023年底在该工厂开始商业规模生产Ikon品牌轮胎,为今年春天该品牌推向俄罗斯市场做准备。产品范围将包括高端Ikon Autograph轮胎和中等价位的Ikon Nordman轮胎,后者将在不久的将来重新命名为Ikon Character。

该工厂得额定产能为每年1700万条乘用和轻卡子午线轮胎。诺记在俄罗斯的业务在2021年创造了3.78亿美元的收入。

此外,鞑靼在哈塞克斯坦的合资轮胎公司Kama也在2024年实现商业化生产。

与此同时,JSC Cordiant在俄罗斯多元化控股公司S8 Capital Holdings的支持下,接管了普利司通在俄罗斯乌里扬诺夫斯克的7年轮胎厂和德国大陆在俄罗斯卡卢加的10年工厂。收购的两家工厂每年分别生产500万条和300万条乘用和轻卡子午胎。

这一年,中国头部轮胎企业继续加快海外建厂的步伐。除了在东南亚建厂,已经开始进军北美、欧洲、非洲,随着这些工厂的相继投产,中国轮胎公司正在用自信的步伐继续书写辉煌。让我们拭目以待!